钢价“不硬”上市钢企纷纷谋求软实力

伴随年报披露的还有钢企在阵痛中的悄然谋变,战略转型、产品升级、海外拓展等表述在多份年报中频频出现。

抚顺特钢年报数据显示,公司全年实现营业收入约45.58亿元,同比下降16.41%;但归属于母公司净利润1.97亿元,同比上升318.94%;基本每股收益0.1元,同比上升318.94%;加权平均净资产收益率10.73%,同比上升8.02个百分点。这是钢企中难得的净利润增长。业内人士认为,及时的战略调整提升了盈利水平。另一个重要的因素是政府补贴增加了利润。

持续的行业产能过剩与阶段性的经济探底,使得绝大多数钢铁企业艰难地徘徊于亏损和大幅亏损之间。不断披露的年报数据显示,大部分上市钢企的经营业绩继续疲软。

不过,伴随年报披露的还有钢企在阵痛中的悄然谋变,战略转型、产品升级、海外拓展等表述在多份年报中频频出现。而在业内人士看来,2015年底钢铁行业景气度达到历史最低点,随着供给侧改革的不断推进以及需求端的回暖,钢铁价格将出现超跌反弹。

探索转型做强主业

华菱钢铁日前发布2015年业绩报告,报告期内公司实现营业收入433.38亿元,同比下降22.16%;实现归属于母公司股东的净利润-22.49亿元。2015年每股收益为-0.75元,去年同期为0.02元。

进一步的数据显示,报告期内公司共生产铁1448万吨、钢1487万吨、钢材1416万吨,但结合年报数据折算吨钢售价2706元/吨,吨钢成本2642元/吨,吨钢毛利仅64元/吨。

业内人士分析,多因素共振致使这家上市钢企业绩出现大幅亏损。“报告期内公司业绩大幅下滑主要由以下三大原因造成,一是2015年我国钢材需求大幅萎缩,从而造成公司主要产品量价齐跌,其中公司钢材销量同比减少46万吨,降幅为3.13%,而吨钢售价也同比下降724元/吨;二是人民币急速贬值造成汇兑损失,报告期内公司汇兑损失同比增加6.19亿元;三是与安赛乐米塔尔合资的汽车板公司投产初期需要一个逐步提升、达产达标达效的过程,导致2015年净利润亏损-5.64亿元。”中泰证券钢铁行业分析师郭皓认为。

在这样的背景下,钢企也不得不迈开了探索转型的步伐。年报资料显示,为了做强做大钢铁主业,华菱钢铁在今年的定增方案中一共募集42亿元用于钢铁电商和高级汽车板材等领域,力图双轮驱动,为业绩长远增长奠定基础。

事实上,钢铁电商已经在行业内较早试水的企业有所体现。报告期内,华菱电子商务公司全年“O2O”自营钢材销量突破52万吨,同比增长270%,取得跨越式发展并率先盈利。而汽车板虽然目前仍然处于亏损状态,但业内人士预计,随着后期逐渐达产达效,其旗下汽车板合资公司在中南地区逐渐占据领先优势,未来汽车板业绩贡献值得期待。

战略调整提升盈利

抚顺特钢年报数据显示,公司全年实现营业收入约45.58亿元,同比下降16.41%;但归属于母公司净利润1.97亿元,同比上升318.94%;基本每股收益0.1元,同比上升318.94%;加权平均净资产收益率10.73%,同比上升8.02个百分点。

这是钢企中难得的净利润增长。业内人士认为,及时的战略调整提升了盈利水平。2015年,宏观经济增速回落,下游行业需求下降,特钢行业中低端产品竞争激烈、利润下滑。为应对不利形势,公司积极推进涵盖高温合金、高强钢、高档工模具钢、特种冶炼不锈钢的“三高一特”战略,服务国内高端制造业发展。在营业收入下滑的情况下,公司产品毛利率提升3.96个百分点,其中合金结构钢、高温合金钢毛利率分别上升6.04、4.63个百分点。

另一个重要的因素是政府补贴增加了利润。数据显示,公司2015年共获得政府补助1.21亿元,同比增长1.04亿元、占非经常性损益的117.48%。事实上,公司2015年扣非后净利润为0.94亿元,同比增长203.22%。

此外,折旧调整也为净利润的提升产生了不少贡献。公司自2015年1月1日起延长固定资产折旧年限,从而贡献全年归属母公司净利润约0.81亿元。业内人士称,这是公司全年毛利率同比增长4.53%的主要原因之一。

“如果扣除折旧调整及政府补助增多因素,公司主营业务业绩同比降幅约为70%,这主要源于下游制造业需求低迷带来公司产品销售量价齐跌。”长江证券分析师王鹤涛分析称。数据显示,2015年特钢价格同比下跌23.65%,而抚顺特钢2015年钢材产量同比下降约18%。

事实上,受制于行业低迷,特钢企业四季度业绩降幅进一步加大。数据显示,抚顺特钢去年四季度实现营业收入9.20亿元,同比下降23.97%;实现归属于母公司所有者净利润0.13亿元,同比下降48.53%。

结构升级海外拓展

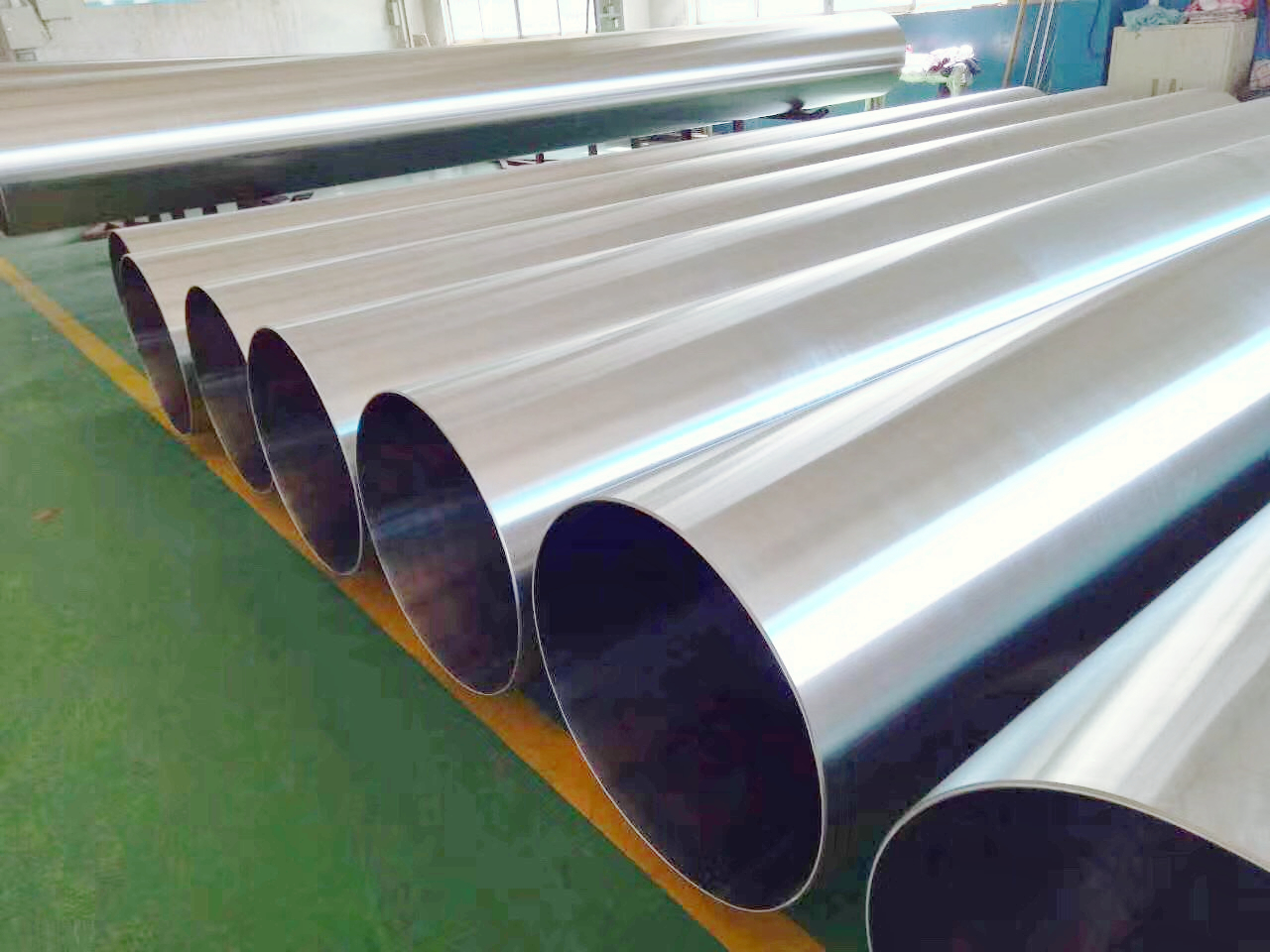

同为特钢企业,久立特材选择的突围方式是海外拓展。数据显示,2015年久立特材实现营业收入27.21亿元,同比下滑6.22%;实现归属股东净利润1.23亿元,同比下滑35.35%。

对于数据上并不喜人的业绩,年报进一步解释称,报告期内公司营收同比下滑主要是由于宏观经济不景气,下游整体需求低迷。其中,无缝管产品结构有所改善,但总体销量下滑7.46%;焊接管销量同比增长5.27%,但受行业竞争加剧和原材料价格下滑影响,均价下滑8.72%,导致营业收入同比下滑3.91%,为9.21亿元。

华泰证券分析师陈雳表示,久立特材的产品主要应用于油气、电力设备、化工、航空航天等领域,受国内外经济系统性影响,公司部分产品出现销量下降或价格下降,导致公司营业收入下降。此外,主要原材料价格波动造成公司产品毛利率指标波动,其主要产品无缝管、焊管毛利率分别下降2.34、0.41个百分点。

但与此同时,公司的海外市场拓展初见成效。久立特材2015年积极拓展海外市场,对冲国内市场的下行,报告期内实现出口收入9.25亿元,同比增长14.35%,出口收入占比提高到33%。

值得一提的是,因原材料及成品价格大幅波动下降,加之订单利润空间收窄,公司计提资产减值损失5362.66万元,同比增长3219.51万元,这进一步扩大了利润亏损。

不过,在业内人士看来,2015年底钢铁行业景气度达到历史最低点,但随着供给侧改革的不断推进以及需求端的回暖,钢铁价格出现超跌反弹,铁矿石、螺纹钢、热轧卷板等大宗商品均有反弹。

“短期来看,钢铁价格的回暖有利于公司业绩的回升;长期来看,价格的反弹将制约供给侧收缩的进程,行业将长期处于‘价格反弹—企业复产—供应过剩—价格下跌—企业减产—价格反弹’的反复博弈过程,供给侧收缩的过程将是振荡而漫长的。”财富证券分析师邹建军表示。

下一个:钢企阶段性套保正当时

微信客服联系

电话:13413818888